日前,知名行业数据机构洛图科技(RUNTO)对外通报了2024年度中国彩电市场三季度数据报告。

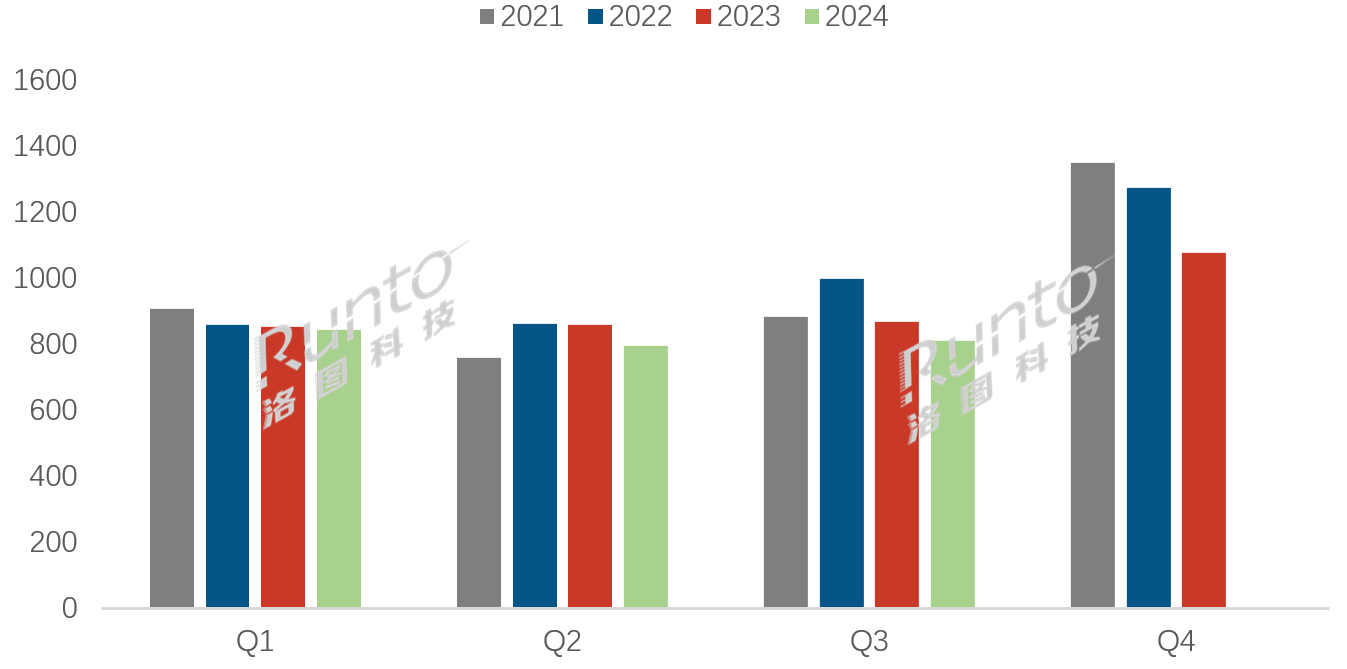

今年第三季度,中国电视市场品牌整机出货量为811.5万台,较2023年同期下降6.6%,降幅较第二季度略有收窄,但较上半年4.2%的降幅有所扩大。此外具体落地具体月份来看,今年前9月除了一月份外,今年从2月到9月连续8个月的出货量均同比下滑,其中9月份的单月跌幅高达10.1%。

一位行业人士向《视听圈》分析表示,从洛图科技以上这则数据,足以看出当下国内彩电市场消费是相当的“惨烈”。如此市场窘境下,也折射出行业急需市场政策的刺激,从而确保彩电行业的大盘不要进一步滑向“新冰点”。

值得欣慰的是,升级版“以旧换新”补贴方案在9月下旬开始“起效”,对彩电消费市场起到一定的拉动效果。根据洛图科技(RUNTO)零售监测数据,9月,中国电视线下市场销量同比增长15.3%,销额同比增长26.3%;线上市场(不含下沉渠道)销量与去年同期基本持平,销额同比增长26.7%。

三季度:Mini LED电视销量增长近5倍,百吋巨幕也有亮眼表现

虽然,三季度国内彩电市场在规模起势上依然“未见起色”。但是,在产品结构升级改善上依然还在一路“向上”。

这个结论可以从三季度中国彩电市场的平均单价和销售总额都在提升上“找到答案”。数据显示,三季度国内市场零售总额达到248亿元,在零售总量同比下滑的基础上,零售总额同比大幅增长约8%。同时,平均单价达到3747元,同比增长11.7%。

三季度总额“量跌额增”的主要推手则是4000元以上的高端大屏电视在积极上量。数据显示,第三季度,4000元及以上价格段的销量同比全线增长,合并销量份额达到42.7%,同比提升6.4个百分点,其中5000元及以上的量份额达到34.2%,同比提升4.9个百分点。

在大尺寸电视方面,三季度也是一路走高。75英寸已经成为零售量第一大尺寸,销量份额达到20.8%,较去年同期提升2.0个百分点。同时,75英寸及以上超大尺寸的销量份额达到31.9%,同比提升5.9个百分点。其中,85英寸的销量同比大幅增长48.4%,100英寸的销量同比增幅更是高达182.7%。

此外,在高端电视品类上,Mini LED电视可谓表现相当“炸裂”。居然在三季度实现470%的增长,成为今年彩电市场毫无争议的“爆品”。

品牌格局:四大头部品牌同步“微跌”,“二集团”四个品牌在逆势走高

三季度在国内彩电市场在“量跌额增”的背景下,整个品牌格局也呈现出“别样”的走势:即头部TOP4遇到一定的“出货缓冲”,相反二阵容的四个品牌却在逆势增长。

洛图数据显示,头部TOP4(海信、TCL、小米、创维)品牌的合计出货总量达634万台,同比下降9.1%,跌幅高于大盘,合并的市场份额达到78.1%。在具体排名上,海信、小米和TCL均以165万台上下的出货量前三之列。这三者在第三季度市场整体表现可谓相当的胶着和激烈,这也预示着本年度国内市场行业“第一”的竞争将出现白热化。

如此背景下,接下来双十一大促,谁能取得更好的“成绩”,谁就更有希望在年度第一之争占据有利“身位”。

此外,和头部品牌们在三季度遭遇“销量缓冲”不同,长虹、康佳和海尔、华为这四个“二线阵营”的主力品牌在三季度是上演“逆势上量”的节奏。其中,长虹、康佳和海尔三个品牌的第三季度合并出货量约为117万台,同比增长4.9%。

而华为更是在三季度实现50%的增长,出货量约为30万台。截止9月,年度累计出货量已近百万台,较2023年同期大幅增长亦超过50%。华为线下体验店的电视销售得到持续提升,成为今年大幅增长的核心。

虽然,从绝对数量来看,长虹、康佳和海尔、华为这四者的“总和”还达不到头部TOP3任一家的“销量”。但是,在整体逆势“比谁更抗跌”的大环境下,这几家二线品牌能够持续保持逆增长,这无疑对他们说来说是一剂“强心针”,其必然会刺激这几家品牌更加全力以赴去深耕市场,以此巩固自己的“应有地位”。

点评:三季度彩电市场最大的看点,长虹、海尔、康佳、华为等二线主流品牌在持续“逆势上扬”。这背后在整体彩电市场消产品结构升级的格局下,并没有因为一线强大而固化。如此新品牌格局下,也让接下来二集团品牌进一步有了“向上”挺进的信心。可以预见,未来国内彩电市场的品牌之间的“暗战和较劲”会变得更加的“好看和激烈”。

原创文章,作者:soup82,如若转载,请注明出处:《三季度国内彩电报告出炉:有个品类增长近5倍,TOP3“并驾齐驱”》http://www.avq360.com/2024101528923.shtml

最新评论